Dossier spécial loi PACTE

Loi PACTE, la réforme de l'épargne retraite est en marche !

Réformer, simplifier et harmoniser l'épargne retraite. C'est le volet le plus ambitieux de la loi PACTE et il a pour objectif d'encourager les français à préparer davantage leur retraite. Alors que 73% des français s'inquiètent pour leur avenir, la réforme est encourageante et vise à les rassurer. Décryptage des principales mesures prises. Il est parfois difficile de s'y retrouver parmi tous les plans d'épargne retraite existants. D'un côté les supports "individuels" (PERP pour les particuliers, et Madelin pour les Travailleurs Non-Salariés) auxquels les épargnants peuvent souscrire s'ils le souhaitent ou non, et de l'autre les supports dits "collectifs" mis en place par les entreprises pour en faire bénéficier leurs salariés (PERCO et Article 83).

Chacun de ces produits d'épargne retraite a son propre fonctionnement, sa propre fiscalité, ses propres modes de sortie (rente, capital, parfois les deux)... Parmi toutes ces options, les épargnants ne s'y retrouvaient pas, et l'effet inverse s'est produit : trop peu d'entre eux déposaient leur argent sur ces plans, pourtant indispensables pour bien préparer sa retraite, en raison d'une offre trop variée et peu lisible.

1Création d'un PER individuel et de deux PER Entreprise.

Dans le but de dépoussiérer l'épargne retraite, de la simplifier et d'en uniformiser sa fiscalité, tant pour les versements que pour les retraits, le gouvernement a décidé de créer de nouveaux Plan d'Épargne Retraite (également appelés "PER"). À savoir :

- Un Plan d'Épargne Retraite Individuel (PERIN)*: successeur du PERP et du Madelin. Le PERIN peut être souscrit à titre individuel, comme son nom l'indique et de manière facultative.

- Deux Plans d'Épargne Retraite Entreprise, mis en place pour les salariés :

- Un Plan d'Épargne Retraite d'Entreprise Collectif (PERECOL)* : successeur du PERCO (Plan d'Épargne Retraite COllectif), destiné à l'ensemble des salariés de l'entreprise. Il reprend les fondements du PERCO, complété par d'autres mesures encourageantes, dont la déductibilité des versements volontaires pour ceux qui le souhaitent;

- Un Plan d'Épargne Retraite Obligatoire (PERO)* : successeur de l'Article 83 pouvant être réservé à une certaine catégorie de personnel, également complété de mesures additionnelles notamment sur la possibilité désormais de sortie en capital sur les versements volontaires.

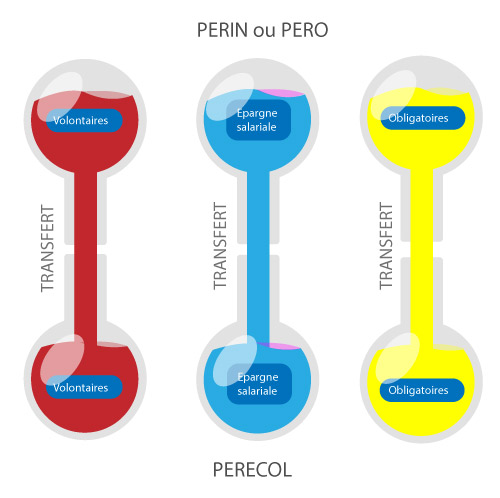

L'épargnant a ainsi une vision globale de son épargne et il peut, s'il le souhaite, transférer son argent plus facilement entre ses nouveaux PER, Individuel ou Entreprise.

*Les noms des nouveaux plans d'épargne retraite ne sont pas encore définitifs.

Chaque plan est composé de 3 compartiments bien distincts selon l'origine du versement :

- 1 compartiment pouvant recevoir les "versements volontaires" : versements ponctuels et/ou réguliers de l'épargnant.

- 1 compartiment pour les versements "d'épargne salariale" : prime d'intéressement, prime de participation, l'abondement de l'entreprise, et l'épargne jours (jours de repos non pris et jours issus du CET).

- 1 compartiment pour les "versements obligatoires" : correspondant aux cotisations obligatoires de l'employeur et dans certains cas à celles du salarié.

Quant à la fiscalité, elle dépend du type de versement (volontaires, d'épargne salariale ou obligatoires), quel que soit le PER.

Vous pouvez cliquer sur les compartiments ci-dessous pour en connaitre la fiscalité :

2 nouveaux plans d'épargne COLLECTIFS

Création du PERECOL & du PERO

Le PERECOL

(Plan d'Épargne Retraite

d'Entreprise COllectif)

remplace le PERCO

Composé de 3 compartiments :

Versements volontaires

Versements d'épargne salariale

Versements obligatoires

Le PERO

(Plan d'Épargne

Retraite Obligatoire)

remplace l'Article 83

Composé de 3 compartiments :

Versements volontaires

Versements d'épargne salariale

Versements obligatoires

1 nouveau plan d'épargne INDIVIDUEL

Création du PERINPlan d'épargne Retraite Individuel

Ce plan remplace le PERP

(Plan d'Épargne Retraite Populaire)

et le contrat Madelin.

Composé de 3 compartiments :

Versements volontaires

Versements d'épargne salariale

Versements obligatoires

Particularités du compartiment "versements volontaires"

C'était une promesse de la loi PACTE : pouvoir déduire les versements volontaires de son revenu imposable, fonctionnalité déja existante sur les produits assurantiels. C'est désormais possible sur tous les PER. Le compartiment des "versements volontaires" permet à l'épargnant de le faire, et de bénéficier ainsi d'avantages fiscaux.

Toutefois, lorsque l'épargnant réalise un versement volontaire, il a le choix entre :

- Des versements déductibles à l'entrée : l'épargnant peut déduire de son revenu imposable le montant des versements volontaires réalisés au cours de l'année, afin de réduire le montant de son impôt sur le revenu. En revanche, s'il choisit cette option, il sera fiscalisé à la sortie et le capital récupéré sera soumis à l'impôt sur le revenu.

- ou des versements non déductibles à l'entrée : si l'épargnant n'a pas souhaité profiter des versements déductibles à l'entrée, son capital sera alors entièrement exonéré d'impôt sur le revenu quand il le débloquera.

Important : à défaut de choix de l'épargnant lors de son versement, celui-ci sera automatiquement traité comme un versement déductible.

Les versements volontaires déductibles vous permettent de réduire vos impôts mais un plafond de versements existe en fonction de vos revenus et de vos sommes déjà versées. Pour vous aider, nous avons mis au point un simulateur qui vous permet d'estimer ce plafond et vos économies d'impôt :

À savoir

Les détenteurs d'un ancien produit d'épargne retraite (PERCO, Article 83, PERP et Madelin) peuvent les conserver et continuer de les alimenter. Ils peuvent également, s'ils le souhaitent, transférer leur épargne vers un nouveau PER (PERECOL, PERO et PERIN).

En revanche, les anciens produits (PERCO, l'Article 83, le PERP et le Madelin) ne sont plus commercialisés par les banques et les assureurs depuis le 1er octobre 2020 pour laisser place aux nouveaux PER uniquement.

Comment les nouveaux Plans d'Épargne Retraite peuvent-ils être alimentés ?

| PER : Plan d'Épargne Retraite | |||||||||

| PER Collectifs : | PER Individuel : PERIN (ancien PERP et Madelin) |

||||||||

| PERECOL (Ancien PERCO) | PERO (Ancien Article 83) | ||||||||

| Compartiments concernés |

Versements volontaires de l'épargnant |

Versements d'épargne salariale |

Versements obligatoires |

Versements volontaires de l'épargnant |

Versements d'épargne salariale |

Versements obligatoires |

Versements volontaires de l'épargnant |

Versements d'épargne salariale |

Versements obligatoires |

| Versements | hors abondement | ||||||||

| Transferts depuis d'autres contrats (également appelé "portabilité") |

|||||||||

| PERECOL (Anciennement PERCO) | |||

| Compartiments concernés |

Versements volontaires |

Versements épargne salariale |

Versements obligatoires |

| Versements possibles |

|||

| Transferts possibles |

|||

| PERO (Anciennement Article 83) | |||

| Compartiments concernés |

Versements volontaires |

Versements épargne salariale |

Versements obligatoires |

| Versements possibles |

|||

| Transferts possibles |

|||

| PER Individuel : PERIN (anciennement PERP et Madelin) |

|||

| Compartiments concernés |

Versements volontaires |

Versements épargne salariale |

Versements obligatoires |

| Versements possibles |

|||

| Transferts possibles |

|||

Zoom sur le PERECOL !

- Qu'en est-il de la participation versée par défaut ?

-

À défaut de réponse à l'avis d'option donnant le choix entre placement et paiement, la participation est versée pour 50% dans le PEE et pour 50% dans le profil Equilibre de la gestion pilotée du PERECOL.

La participation versée par défaut à 50% dans le PERECOL peut donner lieu à une demande de rachat, sur demande de l'épargnant. Celle-ci devra être faite dans un délai d'un mois à compter de la notification de son affectation au PERECOL :

- Ce déblocage est assimilé à un paiement immédiat valorisé à la date de demande de rachat.

- Si un abondement a été versé par l'entreprise, il devra être restitué à cette dernière.

- Qu'en est-il de l'offre financière ?

-

Deux modes de gestion vous sont proposés :

- Une gestion libre entre différents supports de placement, à l‘image de la gestion proposée dans le Plan d’Epargne Entreprise.

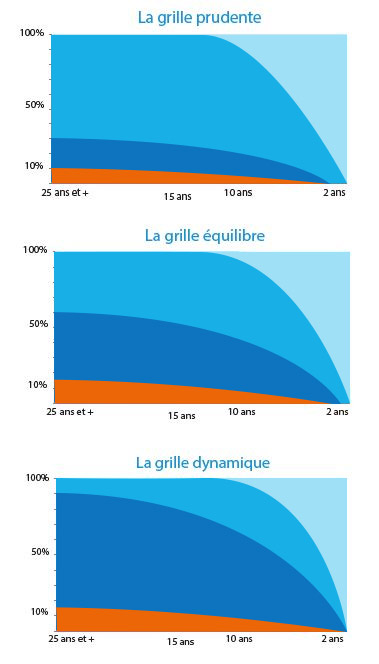

- La gestion pilotée : Vos actifs sont alors répartis sur 4 supports de placement (Fonds Communs de Placement d'Entreprise), en fonction du nombre d’années vous séparant de la retraite. A mesure que l’échéance approche, vos avoirs sont progressivement et automatiquement sécurisés.

Dans la gestion pilotée, 3 profils de gestion vous sont proposés :

- un profil Prudent (au maximum 30% d'actions)

- un profil Equilibre avec 60% d’actions au maximum. Le profil Equilibre devient le profil retenu à défaut de choix d’affectation de votre part. Vous pouvez passer de la gestion libre à la gestion pilotée et inversement, comme vous pouvez décider de changer de support de placement au sein de la gestion libre.

- Le profil Dynamique avec 90% d'actions au maximum.

2Faciliter les transferts entre les plans d'épargne retraite

L'autre avantage mis en avant par la loi PACTE consiste à simplifier les transferts entre les nouveaux Plans d'Épargne Retraite. Ce qui n'était pas forcemment le cas avant. En effet, avant la loi PACTE, un épargnant ne peut pas transférer un produit assurantiel vers un produit détenu chez un teneur de compte et inversement; par exemple, l’argent investi sur un PERP n’était pas transférable vers un PERCO. Depuis la loi PACTE c’est possible : l’épargnant peut transférer l’épargne investie dans son PER Individuel et dans son PER Obligatoire pour la placer dans son PER Collectif et inversement. Il peut également transférer un ancien produit (PERP, Madelin, Article 83 ou PERCO) vers un nouveau PER, qu'il soit individuel, Obligatoire ou Collectif.

Un épargnant souhaite transférer une certaine somme. Dans quel compartiment ira t-elle ?

L'épargne ira évidemment vers le PER que l'épargnant a choisi (Collectif, Obligatoire ou Individuel), mais cette somme n'ira pas dans n'importe quel compartiment : elle ira dans un des 3 compartiments selon l'origine du versement (un versement volontaire, ou un versement obligatoire).

Exemple :

- Jeanne est salariée du secteur privé et a pu au cours de sa carrière bénéficier de différents dispositifs retraite :

- un PERCO alimenté à hauteur de 12 000€ au titre de sa participation, intéressement et abondement.

- un Article 83 alimenté à hauteur de 5 000€ de versements obligatoires et 2 000€ de versements volontaires A titre individuel, elle détient également un PERP avec 3 000€.

- Aujourd’hui Jeanne souhaite transférer toute cette épargne dédiée à la retraite vers un nouveau PER Entreprise (Collectif) mis en place par son employeur. Elle pourra tout regrouper :

- Les 12 000€ de son PERCO vont donc venir alimenter son compartiment dédié aux flux d’épargne salariale.

- Les 5 000€ de son Article 83, le compartiment des versements obligatoires

- Quant aux 2 000€ de versements volontaires, ils viendront enrichir le compartiment des versements volontaires,

- Ainsi que le 3 000€ du PERP.

Attention toutefois, certains points de vigilance sont à prendre en compte :

- Le transfert sortant du PER Collectif peut être demandé à tout moment par l'épargnant. Toutefois, le transfert est possible dans la limite d'un transfert tous les 3 ans,

- Le transfert du PER Obligatoire est possible si l'épargnant ne bénéficie plus de versements obligatoires (c'est le cas, par exemple lorsque le salarié a quitté son entreprise),

- Les frais de transfert individuel sont nuls après 5 ans d'épargne et plafonnés à 1% du montant transféré si le transfert a lieu avant 5 ans.

À défaut de choix de l'épargnant, la gestion pilotée devient la gestion par défaut !

La gestion pilotée (profil Equilibre) devient le mode de gestion par défaut de tous les PER (Collectif, Obligatoire et Individuel) si l'épargnant n'exprime pas son choix au moment de son versement. Il peut évidemment revenir en gestion libre à tout moment et effectuer des arbitrages gratuits vers d'autres Fonds.

- Qu'est-ce que la gestion pilotée ?

-

La gestion pilotée est un mécanisme de gestion automatisée. Ce mécanisme permet de sécuriser progressivement l'épargne du bénéficiaire en fonction de son horizon de placement, c'est-à-dire le nombre d'années le séparant de son départ en retraite. La sécurisation des avoirs a pour objectif, sans engagement contractuel, d'éviter qu'au terme d'une épargne longue, des mouvements de marchés (baisse des actions notamment) viennent entamer le capital de l'adhérent à quelques années de son départ à la retraite.

Durant les premières années, il bénéficie au contraire de la dynamique des marchés actions. - Dans la gestion pilotée, 3 profils de gestion vous sont proposés

-

Comment définir votre profil d'investisseur ?

Le profil "prudent"

(au maximum 30% d'actions)Si vous cherchez avant tout un risque limité.

Le profil "équilibré"

(au maximum 60% d'actions)Si vous souhaitez concilier espérance de gain et risque modéré.

Le profil "dynamique"

(au maximum 90% d'actions)Si vous acceptez un risque important en espérant un rendement élevé.

MonétaireObligationsActionsActions PME/ETI

3Possibilité de débloquer son épargne pour la résidence principale

C’était l’un des points forts du PERCO : débloquer son épargne pour l’acquisition de sa résidence principale. C’est désormais étendu à tous les produits retraite : PER Collectif, PER Obligatoire et PER Individuel (cela ne fonctionne pas s'il s'agit d'une résidence secondaire, ou d'un investissement locatif).

C'est une très bonne nouvelle, puisque ne plus avoir de loyer à payer à la retraite est un poids en moins et permet ainsi de préserver son pouvoir d'achat et de préparer plus sereinement ses autres projets.

Le déblocage des versements volontaires pour financer sa RP sera fiscalisé de la manière suivante :

- Le capital est soumis à l'Impôt sur le Revenu (uniquement pour les versements volontaires déductibles).

- Les plus-values sont soumises au Prélèvement Forfaitaire Unique (PFU) de 30% (pour les versements volontaires déductibles et non déductibles).

- Les sommes issues du compartiment épargne salariale restent exonéré d'impôts sur le revenu tant sur le capital que les plus-values. Seules les plus-values sont soumises aux prélèvements sociaux au taux de 17,2%.

L'épargne investie dans le compartiment versements obligatoires n'est pas déblocable pour l'achat de la résidence principale.

Quels sont les autres cas de déblocages anticipés ?

La loi PACTE prévoit de sortir avant l'échéance de la retraite dans d'autres cas afin d'anticiper les coups durs de la vie, à savoir :

- Décès du conjoint ou partenaire lié par un PACS,

- Invalidité du titulaire, de ses enfants, du conjoint ou partenaire lié par un PACS,

- Surendettement du titulaire,

- Expiration des droits à l'assurance chômage du titulaire ou cessation du mandat social pendant au moins 2 ans,

- Cessation d'activité non salariée suite à une liquidation judiciaire.

Tous ces cas de déblocages permettent de bénéficier d'une exonération fiscale (quel que soit le ou les compartiments sur lesquels l'épargne était investie).

A noter que le Plan d'Epargne Entreprise (PEE) n'est pas concerné par cette réforme. Ainsi, quelle que soit la forme du déblocage (au terme de 5 ans ou anticipée, dans le cadre des 9 cas prévus par la loi, dont le financement de la résidence principale), la sortie en capital reste fiscalisée de la manière suivante :

- Le capital n'est pas soumis à impôts,

- Les plus-values sont soumises aux prélèvements sociaux (17,2% à compter du 1er janvier 2018) et non pas au PFU de 12,8%.

4Modalités de sortie : rente ou capital, l'épargnant a le choix

Encore une bonne nouvelle puisque la loi PACTE offre une liberté totale à l'épargnant concernant les modalités de sortie : il peut dorénavant choisir entre la rente viagère ou le capital. Cela ne change pas pour les salariés qui bénéficiaient d'un PERCO car ce plan donnait déjà accès à la rente et/ou au capital. C'est toutefois une amélioration pour les contrats PER Individuels (héritiers du PERP et du Madelin) et PER Obligatoire (ex-Article 83) qui proposent désormais la sortie en capital sur les compartiments versements volontaires et épargne salariale.

En revanche, le compartiment des "versements obligatoires", quel que soit le PER, n'offre pas la possibilité de sortir en capital mais seulement en rente viagère.

Toutefois, si le montant de la rente est inférieur à 110€ par mois, la sortie en capital est autorisée.

C'est quoi la rente viagère ?

La rente viagère est un revenu versé périodiquement (tous les mois, tous les trimestres, tous les semestres ou tous les ans). Elle est dite "viagère" car elle est versée au bénéficiaire durant toute sa vie.